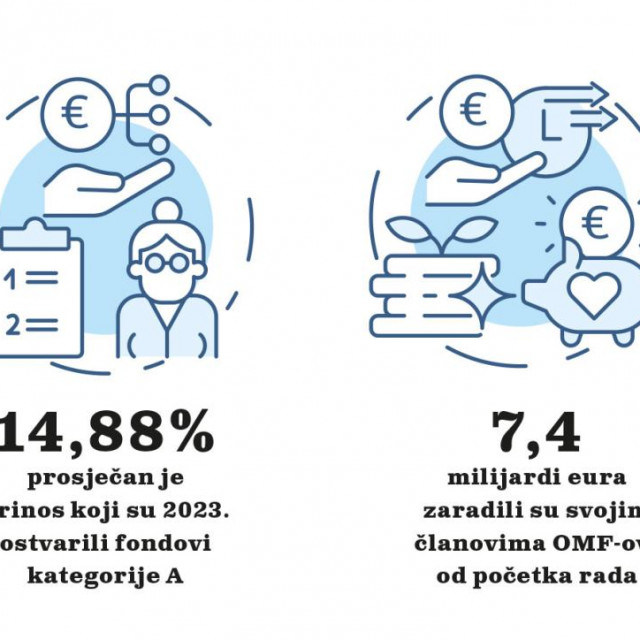

Hrvatski mirovinski fondovi s neto imovinom koja je ove godine u kolovozu premašila 22,2 milijarde eura značajni su ulagači na tržištima kapitala. Prema izvještaju o radu obveznih mirovinskih fondova za 2023. godinu ukupno za sve fondove dobit je lani iznosila 1,74 milijarde eura, a od početka rada za svoje su članove ostvarili zaradu od 7,4 milijardi eura.

Prošla godina bila je dvadeset druga godina rada obveznih mirovinskih fondova. Ulažući imovinu svojih članova, u protekloj godini u fondovima kategorije A ostvarili su prosječne prinose od 14,88 posto, u fondovima kategorije B prosječne prinose od 10,19 posto, a u fondovima kategorije C kategorije 4 posto.

Struktura portfelja obveznih mirovinskih fondova ide prema većoj diverzifikaciji. Tako je krajem 2023. godine izloženost prema hrvatskim državnim obveznicama bila 52,79 posto, a krajem 2022. udio hrvatskih državnih obveznica u portfeljima OMF-ova 57,95 posto imovine.

Financiraju domaće kompanije

Udio domaćih dionica u portfeljima OMF-ova je 13,66 posto u odnosu na 2022., kada su bile zastupljene s 12,20 posto. Dionice stranih tvrtki u imovini OMF-ova su porasle i čine 8,59 posto ukupnog portfelja. Od drugih oblika ulaganja, najzastupljenija su ona u inozemne UCITS fondove.

Najveći doprinos prinosu OMF-ova u 2023. godini ostvaren je ulaganjima u domaće i inozemne dionice. Fondovi kategorije A na kraju prošle godine na inozemnim tržištima imali su uloženo 37,3 posto neto imovine, a fondovi kategorije B imali su uloženo 30,4 posto neto imovine. U domaćim dionicama hrvatski OMF-ovi kategorije A imali su uloženo 19,4 posto neto imovine, a fondovi kategorije B imali su uloženo 14,9 posto.

U 2023. godini obvezni mirovinski fondovi nastavili su financirati domaće kompanije putem tržišta kapitala.

Od značajnijih ulaganja, u kojima su OMF-ovi stekli više od 10 posto izdanja, ističu se ulaganja u društva Primo Real Estate, Professio Energia, Quattro logistika, Čakovečki mlinovi, Villa Dubrovnik i Vis. Osim navedenih ulaganja, OMF-ovi su aktivno participirali i na sekundarnom tržištu kapitala te su povećali udjele u društvima Adris grupa, Janaf, Končar, Plava laguna, Valamar Riviera, Imperial Riviera i Dalekovod.

Uz to, obvezni mirovinski fondovi ključan su čimbenik dugoročnog domaćeg financiranja Republike Hrvatske te su značajni sudionici u svim novim izdanjima kojima Republika Hrvatska prikuplja novčana sredstva na domaćem i međunarodnim tržištima kapitala.

Povećati otpornost portfelja

Prema analizi Udruge društava za upravljanje mirovinskim fondovima i mirovinskih osiguravajućih društava (UMFO), obvezni mirovinski fondovi u nadolazećim godinama suočavat će se s nekoliko ključnih izazova.

Kao prvo, upravljat će portfeljem u uvjetima usporavanja ekonomije i promjenjivih kamatnih stopa. To znači da će fondovi morati pažljivo birati investicije kako bi očuvali realnu vrijednost imovine svojih članova, s obzirom na to da bi smanjeni prinosi na obveznice u slučaju nastavka smanjenja ključnih kamatnih stopa smanjili atraktivnost državnih obveznica, dok bi se dionička tržišta mogla naći pod pritiskom u slučaju manjih stopa gospodarskog rasta.

Očekuje se povećano usmjeravanje prema alternativnim ulaganjima, poput nekretnina i infrastrukturnih projekata, koji mogu ponuditi stabilne prinose.

Kad je riječ o regulatornim promjenama očekuje se nastavak prilagodbi u mirovinskoj regulativi, kako na razini Europske unije tako i na lokalnoj razini.

Implementacija novih pravila, posebice vezanih uz održivo financiranje i ESG kriterije, zahtijevat će od fondova dodatna prilagođavanja u upravljanju portfeljem, ali i transparentnije izvještavanje.

Među rizicima je i smanjene potražnje i rast volatilnosti na globalnim tržištima. Usmjerenost na diverzifikaciju ulaganja u inozemstvu donosi koristi, ali i rizike, osobito u uvjetima rasta političkih napetosti i trgovinskih barijera. Uslijed nepredvidivosti globalnih tržišta, fondovi će morati povećati otpornost svojih portfelja kroz upravljanje rizicima i pravovremeno reagiranje na vanjske šokove. Korištenje uobičajenih metoda za zaštitu portfelja, kao što su to, primjerice, put opcije, u velikoj mjeri omogućava veću izloženost dioničkim tržištima uz smanjen rizik.

Za sudjelovanje u komentarima je potrebna prijava, odnosno registracija ako još nemaš korisnički profil....